- In Italia il reddito è sempre più concentrato nelle mani dei più abbienti e le disuguaglianze colpiscono maggiormente giovani e donne.

- Il sistema fiscale è solo blandamente progressivo e risulta addirittura regressivo per il 5 per cento dei contribuenti più ricchi, con aliquote effettive pagate da quest’ultima categoria che sono inferiori a quelle stimate per il resto della popolazione.

- Lo studio mostra come una tassazione progressiva dei redditi da capitale e l’introduzione di un’imposta sulle eccedenze patrimoniali che colpirebbe il 5 per cento più ricco, potrebbe correggere questa regressività rendendo il sistema fiscale “flat”.

In un recente studio empirico troviamo che le disuguaglianze dei redditi italiani sono cresciute a favore dell’1 per cento più ricco che paga proporzionalmente meno tasse rispetto al restante 99 per cento dei contribuenti.

Dal lavoro emerge che complessivamente il sistema fiscale italiano è blandamente progressivo, ma diventa regressivo per il 5 per cento degli italiani più abbienti che riescono a beneficiare di un’aliquota effettiva inferiore a quella del restante 95 per cento. Esistono però delle importanti differenze a seconda della tipologia di reddito prevalente percepito dagli individui. Sono infatti i lavoratori dipendenti a pagare più imposte, seguiti dai lavoratori autonomi, pensionati e, infine, da chi percepisce principalmente rendite finanziarie e locazioni immobiliari.

Combinando diverse fonti di dati, dichiarazioni dei redditi, indagini campionarie dell’Istat e della Banca d’Italia, insieme a stime sulla distribuzione del patrimonio netto, possiamo attribuire a livello individuale l’intero reddito nazionale netto, corretto per l’evasione fiscale. Ciò permette di identificare quali sono le fasce di popolazione che hanno maggiormente perso reddito negli ultimi anni. Mentre dal 2004 al 2015, il reddito nazionale reale si riduceva del 15 per cento a livello aggregato, abbiamo stimato che il 50 per cento più povero degli italiani subiva la maggiore perdita, con un riduzione del reddito di circa il 30 per cento al netto dell’inflazione.

Gender gap

Tuttavia, differenze importanti esistono anche all’interno del 50 per cento più povero. A essere maggiormente colpite/i dalla crisi sono infatti le/i giovani tra i 18 e i 35 anni che da una media di 8.000 euro nel 2004 si ritrovano con 4.500 euro nel 2015, con una perdita che ammonta al 42 per cento del reddito individuale. Nello stesso periodo, la perdita per la fascia d’età 35-65 è limitata a circa il 20 per cento.

Lo studio evidenzia anche significative disuguaglianze di genere per ogni fascia di reddito. Non solo le donne sono la maggioranza nel 50 per cento più povero, ma guadagnano anche il 35 per cento in meno degli uomini. Nella classe media, invece, il gender gap è relativamente più limitato, essendo i redditi delle donne inferiori a quelli degli uomini solo dell’8 per cento.

Le discrepanze tra i redditi delle donne e quelli degli uomini tornano poi a salire all’aumentare del reddito, raggiungendo valori estremi nell’1 per cento più ricco della distribuzione dove le donne sono solo il 10 per cento, ma guadagnano circa la metà degli uomini.

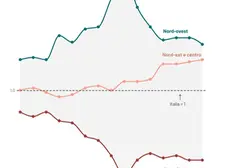

La disparità tra nord e sud è confermata chiaramente. Per ogni classe di reddito, infatti, gli abitanti del Meridione guadagnano cifre notevolmente inferiori rispetto a quelli del nord. Inoltre, la concentrazione di reddito è maggiore al nord quando ci focalizziamo su misure come la quota di reddito guadagnata dall’1 per cento o dallo 0,1 per cento più ricco.

A livello nazionale, invece, abbiamo stimato che il 50 per cento più povero degli italiani maggiorenni detiene meno del 15 per cento del reddito nazionale, vivendo con meno di 13mila euro annui. Invece l’1 per cento più ricco del paese detiene circa il 12 per cento del reddito nazionale, con una media di 315mila euro annui.

Solo una ridottissima parte dei redditi dei più ricchi è ottenuta grazie ai redditi da lavoro dipendente, mentre hanno un ruolo rilevante i redditi finanziari, i profitti societari e i redditi da lavoro autonomo in gran parte derivante dal ruolo di amministratori societari.

Sistema progressivo e regressivo

In particolare, i 50mila italiani che compongono lo 0,1 per cento più ricco del paese detengono il 4,3 per cento del reddito nazionale con entrate medie superiori al milione di euro annuo, cifra che potrebbe essere raggiunta dal 50 per cento più povero solo risparmiando l’intero reddito per 76 anni. Queste preoccupanti stime sulla concentrazione dei redditi al vertice della distribuzione sono in rialzo rispetto a precedenti studi e mostrano un trend che è in crescita a partire dal 2008.

Una volta distribuito l’intero reddito nazionale, andiamo a calcolare a livello individuale l’ammontare delle tasse e imposte raccolte dallo stato (Irpef, Irap, Imu, imposte sugli interessi, dividendi e tutte le transazioni finanziarie, imposte sui consumi, contributi sociali, oltre a ulteriori imposte minori).

La nostra analisi mostra che il sistema fiscale italiano è solo blandamente progressivo per il 95 per cento più basso della distribuzione del reddito con un’imposizione fiscale che sale dal 40 per cento al 50 per cento. Il sistema diventa addirittura regressivo per il 5 per cento dei contribuenti più ricchi con un’aliquota effettiva che scende fino al 36 per cento per chi guadagna oltre i 500mila euro annui, come mostrato in figura. Il sistema fiscale è sempre regressivo se si considera la distribuzione del patrimonio invece che quella del reddito.

La minore incidenza fiscale per i redditi più elevati è spiegata principalmente: dall’effettiva regressività dell’Iva, che grava meno sui cittadini abbienti che risparmiano di più; dal minor peso dei contributi sociali per i redditi superiori ai 100mila euro; dalla maggiore rilevanza per i contribuenti più ricchi delle rendite finanziarie e dei redditi da locazioni immobiliari che sono tassati con un’aliquota variabile dallo 0 per cento al 26 per cento.

I pensionati

Suddividendo gli individui in base alla tipologia di reddito prevalente, troviamo che sono i lavoratori dipendenti e autonomi ad avere un’aliquota effettiva più alta, sebbene sia inferiore per quest’ultimi. La progressività delle imposte dirette sul reddito da lavoro (includendo anche l’Irap per i lavoratori autonomi) compensa solo in parte la regressività delle altre imposte.

Le persone che percepiscono principalmente redditi da capitale sono invece soggette a un’aliquota fiscale minore e leggermente regressiva poiché, mentre solo una piccola porzione del reddito è tassata progressivamente tramite Irpef, la maggior parte del loro reddito è invece soggetta a un’aliquota forfettaria variabile da 0 per cento a 26 per cento a seconda del tipo di reddito percepito. Questi elementi, insieme al mancato versamento di contributi sociali associato alle fonti di reddito derivanti da attività finanziarie, implicano un’aliquota fiscale complessivamente decrescente.

Infine, i pensionati rappresentano l’unica categoria che paga complessivamente un’imposta progressiva dato che l’Irpef è sufficiente a compensare l’effettiva regressività delle imposte indirette sui consumi.

Lo studio considera due possibili proposte che modificano l’attuale sistema di prelievo fiscale. La prima prevede che i redditi finanziari e da locazione siano tassati progressivamente come i redditi da lavoro dipendente. I risultati della simulazione mostrano che questa riforma migliora marginalmente la progressività del sistema fiscale, ma non ne corregge la regressività di cui beneficiano i contribuenti più abbienti.

La seconda possibilità prevede, inoltre, l’introduzione di un’imposta sui patrimoni netti che inciderebbe solo sul 5 per cento degli italiani più ricchi. Si tratterebbe di un’imposta dell’1 per cento che colpirebbe solo le eccedenze patrimoniali di chi ha una ricchezza oltre i 600mila euro netti.

La nostra simulazione mostra che in questo modo, il sistema fiscale italiano cesserebbe di essere regressivo prevedendo un’aliquota fiscale per il 5 per cento dei contribuenti più ricchi non inferiore a quella pagata dal resto dei cittadini. In entrambi i casi, andrebbe risolto il problema della possibile fuoriuscita dei capitali finanziari nonché dell’identificazione di una corretta base imponibile dei redditi immobiliari di natura presuntiva.

Demetrio Guzzardi, Scuola superiore sant’Anna, Pisa

Elisa Palagi, Scuola superiore sant’Anna, Pisa

Andrea Roventini, Scuola superiore sant’Anna, Pisa

Alessandro Santoro, Università degli studi di Milano-Bicocca

© Riproduzione riservata

© Riproduzione riservata