- L’accordo che sembra sia stato raggiunto in commissione Finanze alla Camera sulla delega per la riforma fiscale conferma la flat tax per i lavoratori autonomi con ricavi fino a 65.000 euro.

- Al di là della coerenza con modelli teorici di tassazione, ciò che preoccupa sono i difetti della flat tax. Il più evidente riguarda l’equità del prelievo.

- Si tratta di una visione che, al di là delle intenzioni, assume come valore da difendere la balcanizzazione del sistema tributario e tende a perpetuare le debolezze strutturali dell’economia italiana sussidiando la rendita e i settori più arretrati.

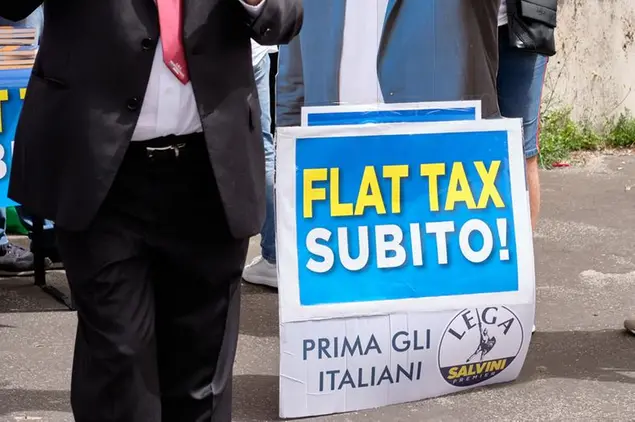

L’accordo che sembra sia stato raggiunto in commissione Finanze alla Camera sulla delega per la riforma fiscale conferma la flat tax per i lavoratori autonomi con ricavi fino a 65.000 euro. È una brutta notizia. Significa che la futura riforma non sarà in grado di razionalizzare la tassazione personale dei redditi.

In sintesi, l’attuale sistema si basa sull’Irpef che tassa con aliquote progressive i redditi da lavoro dipendente e, in teoria, da lavoro autonomo e su una serie di imposte che tassano con aliquote proporzionali molto diversificate le varie forme di reddito da capitale.

Nel disegno di legge presentato lo scorso ottobre dal governo si stabiliva di abbandonare esplicitamente il principio, peraltro mai applicato, della tassazione onnicomprensiva del reddito (che comporterebbe di tassare tutto in Irpef) e di andare verso un coerente sistema di tassazione duale.

Mentre i redditi da lavoro continuerebbero a essere tassati con le aliquote progressive dell’Irpef, per il resto si applicherebbe la stessa aliquota proporzionale sia sui redditi derivanti dal possesso di capitale (quali attività finanziarie e redditi da locazione di immobili) sia sui redditi direttamente imputabili all’impiego di capitale nelle attività di impresa e di lavoro autonomo. Se si segue il modello teorico del sistema duale l’aliquota proporzionale sul capitale dovrebbe essere la stessa applicata sul primo scaglione Irpef (oggi 23 per cento).

Effetto imitazione

Nello schema duale, i redditi da lavoro autonomo e da impresa sono considerati redditi misti, in parte da lavoro e in parte da capitale. In pratica, vengono tassati separatamente i compensi per il lavoro prestato dall’imprenditore individuale (da assoggettare come tutti i redditi da lavoro ad aliquota progressiva) e quelli di remunerazione del capitale (da tassare in modo proporzionale).

Uno schema del genere era stato introdotto nel nostro sistema con l’Imposta sul reddito di impresa (Iri) e sarebbe dovuto entrare in vigore nel 2019 ma con la legge di Bilancio del governo Conte I è stato sostituito dalla flat tax sui redditi da lavoro autonomo.

Un’imposta con aliquota proporzionale del 15 per cento sul reddito, determinato in modo forfettario, di lavoratori autonomi e professionisti con ricavi fino a 65.000 euro. Mantenerla significa cambiare radicalmente l’impostazione del disegno di legge delega.

Tra l’altro è facile prevedere un effetto imitazione: Confedilizia protesta contro la possibilità che la cedolare secca sugli affitti passi dal 21 al 23 per cento, paventando effetti distruttivi sul mercato.

I difetti

Ma al di là della coerenza con modelli teorici di tassazione, ciò che preoccupa sono i difetti della flat tax. Il più evidente riguarda l’equità del prelievo. Ad esempio, un professionista con ricavi pari a 65.000 e un reddito imputato di circa 43.000 euro versando la flat tax al 15 per cento esaurisce tutti i suoi obblighi fiscali e finisce per pagare meno della metà di quanto versa tra Irpef e addizionali un lavoratore dipendente con lo stesso reddito. Per redditi più bassi la differenza è ovviamente più bassa. Resta un risultato irragionevole oltre i limiti del comprensibile. Tralasciando il fatto che l’adesione al regime della flat tax comporta anche l’esenzione da Iva e Irap.

Ugualmente gravi sono i difetti dal lato dell’efficienza. Innanzi tutto un potente incentivo a restare sotto il limite dei 65.000 euro per cui, ad esempio, per un professionista non è conveniente far parte di uno studio associato. Poi un disincentivo a dotarsi di mezzi di produzione: con il regime forfettario poiché un aumento dei costi non comporta diminuzione dell’imposta e non si detrae l’Iva sugli acquisti, il costo effettivo di un bene strumentale è molto superiore a quello che si avrebbe nel regime normale.

Eppure la nostra economia soffre, specie nel settore dei servizi, di un problema di efficienza, collegato alla dimensione delle imprese e al loro grado di patrimonializzazione. Indicativa la nota diffusa dalla Lega che rigetta il passaggio al modello duale, in quanto inadatto al nostro paese dove esistono «diverse imposte proporzionali che funzionano bene, diversificando le varie basi imponibili».

Anzi occorrerebbe ampliare la diversificazione, estendendo la cedolare secca sugli affitti agli immobili commerciali (per i quali certo non può valere l’argomento dell’emersione usato per giustificare il trattamento speciale di quelli residenziali) e così via.

Una visione che, al di là delle intenzioni, assume come valore da difendere la balcanizzazione del sistema tributario, accetta come un dato le debolezze strutturali dell’economia italiana e tende a perpetuarle sussidiando la rendita e i settori più arretrati, incentivandoli a rimanere tali.

© Riproduzione riservata